O que é ICMS?

Para começar iremos falar sobre o significado de ICMS. O ICMS nada mais é do que o Imposto sobre Operações Relativas à Circulação de Mercadorias e Prestação de Serviços.

Ou seja, é o imposto pago sobre tudo que consumimos ou transportamos. Esse imposto é arrecado pelos estados e o Distrito Federal para ser investido em diversas funções.

Mas será que o ICMS é igual em todos os estados?

A resposta é não! Como sabemos os impostos estão divididos em Municipais, Estaduais e Federais. Quanto aos impostos estaduais, como é o caso do ICMS, cada Estado tem autonomia para definir a forma de cobrá-los.

Por isso foi criado o DIFAL que é o Diferencial de Alíquotas de ICMS.

O que é DIFAL?

Bem, como existem vários estados e cada um pode definir uma alíquota diferente para a cobrança do ICMS é comum que em um estado a alíquota seja maior que em outro.

Por isso foi criado o DIFAL, com o intuito de sustentar a competitividade do estado onde o comprador reside. O DIFAL nada mais é do que uma forma para calcular o valor do imposto que caberá ao estado de destino baseado na diferença entre a alíquota interna e a alíquota interestadual.

É importante destacar que o DIFAL só é calculado em vendas para consumidor final contribuintes ou não do ICMS. Assim, não existe DIFAL em compras feitas por consumidor normal que visam a revenda de mercadorias ou prestação de serviços.

Diferença ente Contribuinte X Não Contribuinte

O Contribuinte do ICMS (Consumidor Normal) é qualquer pessoa, física ou jurídica, que com intuito comercial faça habitualmente operações de circulação de mercadoria ou prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior. Ou seja, são comerciantes que adquirem mercadorias para revenda ou fazem a prestação de serviços para outros.

O Não Contribuinte de ICMS (Consumidor Final) pode ser pessoa física ou jurídica, apresentada como destinatário da NF-e ou NFC-e, que está adquirindo um produto para seu uso.

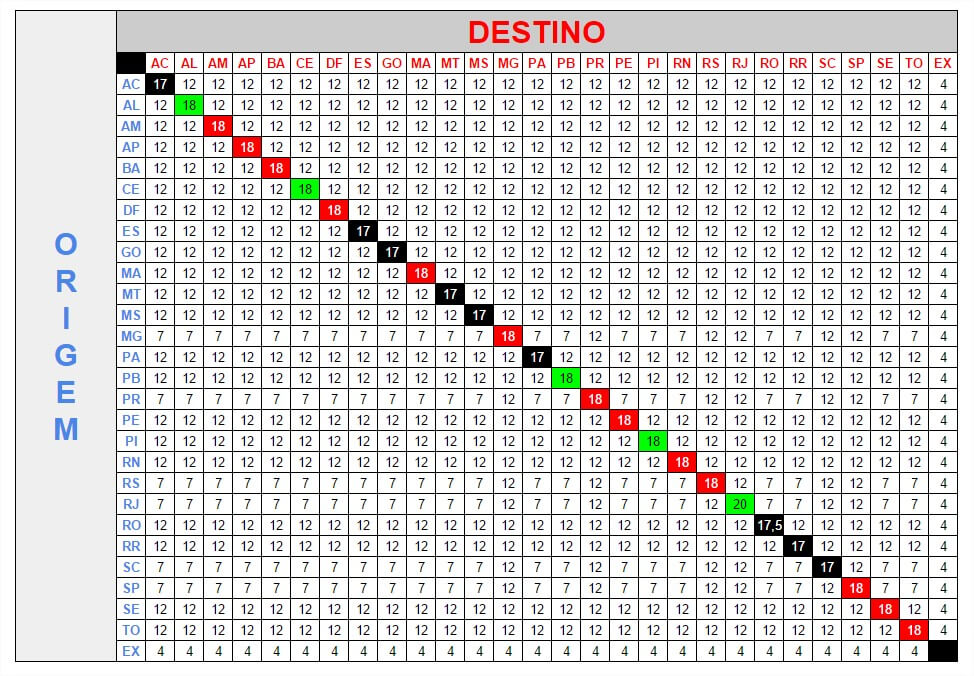

Tabela de ICMS: Alíquotas internas e interestaduais

Como já vimos, a tributação interestadual é a aplicação de alíquotas de ICMS diferenciadas por cada Estado. Essas alíquotas são atualizadas anualmente e utilizadas de acordo com a origem e o destino da mercadoria.

A lei determina que nas operações e prestações que destinem bens e serviços à consumidor final, contribuinte ou não do imposto, localizado em outro Estado, adotar-se-á a alíquota interestadual e caberá ao estado de localização do destinatário o imposto correspondente à diferença entre a alíquota interna do Estado destinatário e a alíquota interestadual.

Mesmo com a liberdade de cada estado definir a cobrança de impostos, para as operações interestaduais não pode ser usada qualquer alíquota. As alíquotas são pré-definidas e variam conforme o estado de origem e destino.

Estas alíquotas podem ser observadas na tabela abaixo:

Figura 1: Tabela Alíquota Interestadual – Vigência 2018

Para saber qual é a alíquota interna e a interestadual com base nesta tabela deve-se seguir os passos a seguir:

- Passo 1: consulte a localização da origem do estado remetente;

- Passo 2: localize, na coluna destino, o estado que é o destinatário;

- Passo 3: na intersecção das duas linhas (tanto a origem quanto destino) você obterá a alíquota aplicada na operação. Na transversal, é possível visualizar a alíquota aplicada internamente dentro de cada estado.

Como fazer o cálculo do DIFAL para contribuintes do ICMS?

Para melhor entendimento vamos considerar o seguinte exemplo prático:

Supondo que você tenha uma loja em São Paulo e ela está precisando de um computador para o setor administrativo. Este produto custa R$ 1.000,00. Em São Paulo o ICMS deste produto é de 18%. Mas em Minas Gerais, você consegue adquirir o mesmo computador por 12%. Logo, você adquire o computador em Minas Gerais onde o imposto é menor.

Neste caso, pela regra do DIFAL, você comprador, terá que pagar os 6% de ICMS de diferença no momento da contabilização deste bem na sua empresa.

Desta forma ficaria:

- Valor da Base de ICMS à R$ 1.000,00

- Alíquota interestadual à 12%

- Valor do ICMS de Origem à R$ 1.000,00 x 12% = R$ 120,00

- Alíquota Interna (SP) à 18%

- Diferença entre as alíquotas à 18% - 12% = 6%

- Valor do Diferencial de Alíquotas à R$ 1.000,00 x 6% = R$ 60,00

Ou seja, O estado de origem da venda receberia R$ 120,00 de imposto do ICMS e o estado de destino receberia R$ 60,00 de imposto do ICMS.

Através da Emenda Constitucional 87/2015 foi instituído, com vigência a partir de 2016, o “Diferencial de Alíquotas do ICMS à Consumidor Final não Contribuinte”.

Como fazer o cálculo do DIFAL para não contribuintes do ICMS?

Com a Emenda 87/2015 foi determinada a partilha de forma gradual que determina o percentual de imposto da UF de origem e de destino, esta partilha pode ser observada na tabela a seguir.

|

Ano |

UF Origem |

UF Destino |

|

2016 |

60% |

40% |

|

2017 |

40% |

60% |

|

2018 |

20% |

80% |

|

2019 em diante |

100% |

Vamos a um exemplo:

Digamos que você mora no estado de São Paulo e fez uma compra de um smartphone pela internet em uma loja do estado de Minas gerais. Este aparelho custou R$ 1.000,00. Neste caso não teve frete, descontos ou outros valores. Desta forma, o cálculo do DIFAL ficaria assim:

- Ano em que a venda foi realizadaà 2018

- Estado de origemà São Paulo

- Estado de destino à Minas Gerais

- Alíquota do ICMS interestadual à 12%

- Alíquota do ICMS interna à 18%

Passo 1 – calcular a base de cálculo do ICMS

- Base do ICMS = Valor do produto + Frete + Outras Despesas Acessórias – Descontos + IPI

- Base do ICMS = R$ 1.000,00 + R$ 0,00 + R$ 0,00 – R$ 0,00 + R$ 0,00

- Base do ICMS = R$ 1.000,00

Passo 2 – Calcular o DIFAL

- DIFAL = Base do ICMS X ((%Alíquota do ICMS Intra – %Alíquota do ICMS Inter) / 100)

- DIFAL = R$ 1.000,00 X ((18,00% – 12,00%) / 100)

- DIFAL = R$ 1.000,00 X (6,00% / 100)

- DIFAL = R$ 1.000,00 X 0,06

- DIFAL = R$ 60,00

Passo 3 – Efetuar a partilha do DIFAL

Parte que compete a MG – estado de origem:

- Parte UF Origem = Valor do DIFAL X (%Origem / 100)

- Parte MG = R$ 60,00 X (20,00% / 100)

- Parte MG = R$ 60,00 X 0,20

- Parte MG = R$ 12,00

Parte que compete a SP – estado de destino:

- Parte UF Destino = Valor do DIFAL X (%Destino / 100)

- Parte SP = R$ 60,00 X (80,00% / 100)

- Parte SP = R$ 60,00 X 0,80

- Parte SP = R$ 48,00

Assim, o estado de origem receberá R$ 12,00 e o de destino receberá R$ 48,00 de imposto de ICMS sobre esta operação.

Isenções de ICMS

Existem alguns benefícios fiscais que os estados oferecem para incentivar a compra e venda de determinada mercadoria. Estes benefícios resultam até mesmo em isenções onde não há imposto de ICMS sobre a circulação de certa mercadoria.

Vamos citar agora algumas situações que são isentas de ICMS:

- Todas as operações relacionadas com a comercialização e circulação de livros e jornais;

- O envio de mercadoria ao exterior;

- Todas as operações relacionadas com energia elétrica;

- Petróleo e combustíveis;

- As operações com ouro;

- As operações com arrendamento mercantil;

- Os hortifrutigranjeiros;

- Os insumos agrícolas (incluindo as mudas de plantas e sementes);

- A aquisição de veículos adaptados para pessoas que são portadoras de síndromes ou deficiências físicas;

- Vendas interestaduais aplicando substituição Tributária.

O ICMS é um imposto que pagamos em quase todas as mercadorias que adquirimos para revenda.

Agora ficou claro e fácil de entender a importância da alíquota interestadual em qualquer tipo de operação – venda ou compra. E você poderá fazer suas compras e vendas fora do estado com maior segurança, sabendo como será cobrado o ICMS sobre estas mercadorias.

Contribuintes estejam sempre atentos às alíquotas de seus produtos adquiridos e caso tenham dúvidas nas transações, solicitem sempre o auxílio de suas contabilidades.